Como continuación a nuestro artículo del pasado 6 de este mes de julio en el que hacíamos referencia a las novedades a la Ley del Impuesto de Sociedades introducidas a través de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, en lo que respecta al Texto Refundido de la Ley del Impuesto sobre Sociedades aprobado por el Real Decreto Legislativo 4/2004, en el que establecen importantes novedades que se han de tener en cuenta ya a lo largo de este ejercicio 2015 pero que también afectan a los ejercicios posteriores.

En este sentido en el capítulo anterior tratamos las novedades referentes al hecho imponible, y a los nuevos contribuyentes y en éste nos centraremos en las que afectan a la Base Imponible del Impuesto y que modifican los siguientes aspectos relevantes:

- Imputación temporal ingresos y gastos (Art. 11 LIS)

- Amortización (Art.12 LIS)

- Deterioros de valor de elementos patrimoniales (Art.13)

- Deducibilidad de determinados gastos (Art. 15)

- Operaciones vinculadas (Art. 18)

En este capítulo nos centramos en los apartados a) y b).

La primera novación en relación a la base imponible, la encontramos en el artículo 11 LIS, en relación a la imputación temporal de ingresos y gastos, las modificaciones empiezan en el art. 11) con la actualización del principio de devengo, uno de los seis principios de valoración del activo y pasivo en la contabilidad de las empresas, atendiendo a lo dispuesto en el Plan General de Contabilidad (PGC), revisado y modificado en 2007, en este sentido la Administración Tributaria asocia el principio de devengo a lo dispuesto en el PGC, estableciendo por tanto que los ingresos y gastos derivados de las transacciones o hechos económicos se imputarán al periodo impositivo en que se produzca su devengo, con arreglo a la normativa contable, con independencia de la fecha de su pago o de su cobro. Queda regulado también la imputación temporal de los movimientos de reservas y cambios por criterios contables estableciendo su integración en la base del periodo impositivo en que tengan lugar los cargos o abonos en las partidas de reservas. Otra novedad la encontramos en el caso de operaciones a plazo que resultan impagadas al vencimiento, en este sentido el apartado 4º del citado artículo 11 establece que las rentas se entenderán obtenidas a medida que sean exigibles los cobros, y no resultará fiscalmente deducible el deterioro de valor de los créditos respecto de aquellos importes que todavía no se hayan cobrado. Así mismo establece también como novedad su aplicación a cualquier operación además de a las ventas y ejecuciones de obras que establecía el anterior redactado.

Remarcar el hecho de que de forma expresa el artículo 11 establece que no será posible la integración en la base imponible de la reversión de aquellos gastos que no hubieran resultado fiscalmente deducibles en su día. Y por último, el apartado 11.9 en relación a las transmisiones de rentas negativas, derivadas de la transmisión de determinados activos no corrientes, tales como inmovilizados materiales, inversiones inmobiliarias, etc, en el ámbito de los grupos de empresas, permite su diferimiento en la integración en la base imponible.

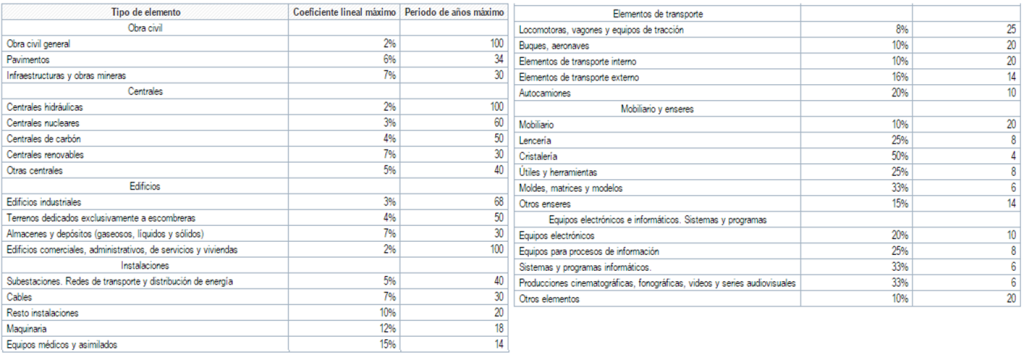

En el caso de las amortizaciones, reguladas en el artículo 12 LIS, la principal novedad la constituye la simplificación de las tablas de amortización, manteniendo eso sí la libertad de elección del método de amortización, los nuevos coeficientes son los siguientes:

Fuente: AEAT

Por otro lado, se elimina el límite anual máximo fijado para la deducibilidad de la amortización de los elementos de inmovilizado intangible con duración determinada, a modo de ejemplo valga citar derivados del I+D+i como las patentes, fijando su amortización en función de la duración de la misma.

Y por último, destacar un nuevo supuesto de libertad de amortización para aquellos elementos nuevos del inmovilizado material con un valor unitario inferior a 300 euros, con la limitación conjunta por ejercicio impositivo de 25.000euros.

Desde Navas&Cusí ponemos a disposición de nuestros clientes a nuestro equipo de fiscalistas para asesorarles respecto de todas las novedades fiscales que les puedan afectar.

Navas & Cusí Abogados